Diferença entre Pan, Tan e Tin Diferença entre

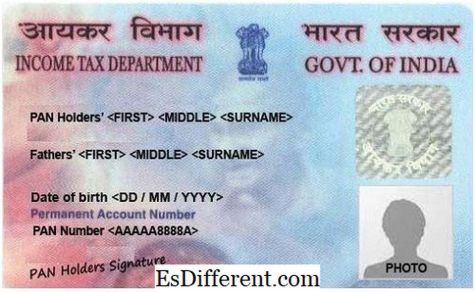

PAN Card India

As terminologias utilizadas no campo da taxa podem ser bastante confusas ou parecidas com o som, mas seus significados podem ser diferentes e também podem ter funções diferentes. É difícil passar por um processo de depósito de impostos e deixar de ver uma terminologia que está além do seu entendimento. Entre os termos mais comuns que você provavelmente encontrará, PAN, TAN e TIN. Este artigo aprofunda a definição dos termos e delineando as diferenças que distinguem os termos.

Definição de termos

PAN significa Número de conta permanente. Este é um código exclusivo de 10 dígitos alfanuméricos que é dado a todos os contribuintes na Índia. O PAN é emitido pelo Departamento de Imposto de Renda, que é um processo supervisionado pelo Conselho Central de Impostos Diretos e é um requisito para qualquer pessoa que esteja envolvida no comércio e cujas transações ultrapassem um determinado limite de acordo com o país. Em essência, um PAN é uma representação de um indivíduo no departamento e é usado com relação a vários documentos financeiros para identificar a pessoa. Um cartão ou número PAN é uma forma de identificação muito importante e geralmente é um requisito para os cidadãos que desejam iniciar uma empresa ou LLP.

TAN significa Dedução Fiscal e Número de Conta de Cobrança e é um código exclusivo composto por 10 dígitos alfanuméricos também emitidos pelo Departamento de Imposto de Renda (1). É emitido para qualquer entidade ou organização que deduza o imposto na fonte também conhecido como Dedução de Imposto na Fonte (TDS) ou é obrigado a cobrar o imposto na fonte, também conhecido como Imposto Cobrado na Fonte (TCS). Esta organização ou entidade pode ser apenas uma empresa ou um banco que deduz o imposto dos salários dos empregados.

TIN significa número de identificação do contribuinte é um código de 11 dígitos numéricos, que é um requisito de todos os fabricantes, comerciantes, comerciantes, exportadores, vendedores de comércio eletrônico e outros comerciantes ou revendedores que são esperados para pagar o imposto sobre o valor adicionado. O número de identificação do contribuinte foi inicialmente introduzido pelo Departamento de Imposto de Renda como forma de modernizar os sistemas fiscais pré-existentes de monitoramento, contabilidade, processamento e cobrança de impostos diretos usando tecnologia da informação (2). Ele permite que as atividades fiscais em um estado refletem automaticamente em outro estado quando é hora de pagar. Nos EUA, o TIN é atribuído pela Administração da Segurança Social ou pelo Internal Revenue Service (IRS). Também é referido como Número de IVA, Número de CST ou Número de imposto de vendas.

Diferenças

Os termos todos têm significados diferentes e cada um é diferente do outro. Os seguintes são alguns aspectos em que esses termos são diferentes e uma descrição de como essas diferenças ocorrem.

Agência que atribui

Uma vez que PAN, TAN e TIN são todos os números de identificação relacionados com impostos, eles são emitidos por organismos envolvidos com coleta, processamento e contabilidade de impostos. Os números PAN e TAN são emitidos pelo Departamento de Imposto de Renda. No entanto, a atribuição do PAN é geralmente sob a supervisão do Conselho Central de Impostos Diretos. O TIN geralmente é designado pela Administração da Segurança Social ou pelo Internal Revenue Service na Índia. Nos EUA, o TIN é atribuído pelo Departamento de Impostos Comerciais dos governos de cada um dos estados.

Estrutura de código

Os códigos possuem estruturas distintas que os identificam unicamente entre si. Tanto PAN como TAN são códigos alfanuméricos de dez dígitos. No entanto, seu conteúdo e seu arranjo são ligeiramente diferentes. Começando com o PAN, o número é composto por cinco caracteres alfabéticos seguidos de quatro caracteres numéricos e um, então, o caracter final é um alfabeto. As primeiras três letras são um arranjo de alfabetos de AAA para ZZZ. Em seguida, segue o quarto caractere que é um identificador do titular exclusivo do cartão como pré-definido. Cada letra contém o que representa (3). O quinto personagem é o primeiro personagem do nome da pessoa no caso de um cartão PAN pessoal ou o nome da entidade no caso de uma Empresa / HUF / Firma / AOP / BOI / Autoridade Local / Pessoa Judicial Artificial ou Governo. O último caractere é um alfabeto que atua como o dígito de verificação.

Um TAN tem quase a mesma estrutura que um número PAN, exceto que possui cinco caracteres numéricos antes do dígito de verificação. Os três primeiros caracteres alfabéticos representam a cidade na qual o número foi atribuído. O TIN, por outro lado, é um código numérico de onze dígitos cujos dois primeiros caracteres representam o código de estado atribuído a esse estado particular. Os outros nove caracteres podem variar de estado para estado.

Finalidade

Existe a finalidade para a qual esses números se destinam. O PAN atua como um código universal para identificar transações financeiras. Isso ajuda a manter o controle de qualquer transação que possua um componente potencialmente tributável. TAN, por outro lado, é usado para sistematizar a dedução e coleta de impostos na fonte (TDS e TCS). O coletor ou o condutor são obrigados a citar o TAN em todas as devidas TDS e / ou TCS, qualquer garantia de pagamento TDS / TCS e certificados TDS / TCS (1). Um TIN é usado para identificar todos os comerciantes que estão registrados sob o IVA. Ele rastreia todas as atividades relacionadas ao imposto sobre o valor agregado no país.

Pessoas / Entidades Titulares

Em relação às pessoas ou entidades que devem estar em posse desses números, dependem principalmente da finalidade do número. Por exemplo, uma vez que o número de conta permanente (PAN) é usado para rastrear qualquer transação financeira tributável, todos os contribuintes do país devem possuir um PAN para identificação. O TAN, por outro lado, um requisito de cada indivíduo ou entidade que tem o mandato de cobrar ou deduzir impostos na fonte.Estes são principalmente empregadores que deduzem os impostos dos salários de seus empregados. O TIN é obrigado a ser possuído por todos os comerciantes e revendedores que são esperados e pagam o Imposto de Valor Agregado em todo o país.

Legislação

Cada um desses números tem uma lei constitucional que é responsável por isso. O PAN é conforme previsto na Seção 139 A da Lei de TI de 1961 na Índia. O TAN é fornecido com a Seção 203A da Lei de Imposto de Renda de 1961 e o TIN é representado por diferentes Atos variando de estado para estado.

Penalidades

Dado que cada um desses números são requisitos constitucionais suportados por várias leis e atos, há conseqüências ou um preço a pagar se as regras estabelecidas não forem cumpridas. Existem várias penalidades em vários estados por falha na conformidade com o TIN (2). Uma penalidade de Rs 10 000 é iminente se não cumprir as regras do PAN e as de TAN, bem como o arquivamento trimestral dos retornos TDS pela empresa ou não citando o TAN nos documentos específicos.

Formulários de inscrição

Para a aplicação de PAN, um indiano é obrigado a preencher um formulário conhecido como Formulário 49A enquanto um estrangeiro que gostaria de fazer um pedido de obtenção de PAN necessário para preencher o Formulário 49AA. Para candidatar-se a TAN, o requerente é obrigado a preencher o Formulário 49B enquanto, finalmente, a aplicação do TIN requer o preenchimento de diferentes formas, dependendo do estado em que se está aplicando.

Documentos necessários para a Aplicação

Para candidatar-se ao PAN, o requerente deve possuir um cartão de identidade válido ou uma prova de posse de um, comprovante de seu endereço, fotografias caso seja um requerente individual e uma prova de sua idade ou data de nascimento (1). No entanto, para a aplicação do TAN, nenhum documento é necessário, exceto para o pedido on-line do TAN, o requerente deve enviar o reconhecimento assinado. Para candidatar-se ao TIN, o requerente requer prova de registro, posse de um PAN e prova de identidade do proprietário. No entanto, esses requisitos podem mudar de acordo com o estado em que a entidade fez um aplicativo.

Custo de Aplicação

O aplicativo para PAN na Índia é dividido em duas categorias. O primeiro é se o endereço da comunicação se situa dentro do país e o outro é se o endereço da comunicação estiver fora da Índia. Estes são cobrados Rs. 107 e Rs. 989, respectivamente. Para a aplicação de TAN, custará ao requerente Rs. 55, e também devem ser obrigados a pagar o imposto sobre o serviço. O custo da aplicação do TIN é variado também dependendo do estado no qual um está fazendo a aplicação.

Tabela 1: Resumo das diferenças entre PAN, TAN e TIN.